Lãi suất danh nghĩa và lãi suất thực là 2 khái niệm vô cùng phổ biến, được nhắc đến rất nhiều trong lĩnh vực tài chính. Bạn nên nắm rõ về các loại lãi suất này để việc vay vốn đạt được hiểu qua cao nhất. Vậy lãi suất thực và lãi suất danh nghĩa là gì? Làm thế nào để tính? Các loại lãi suất này khác nhau ra sao? Theo dõi ngay bài viết sau của VNCash24h để tìm hiểu thông tin chi tiết nhé!

Tìm Hiểu Về Lãi Suất Danh Nghĩa Và Lãi Suất Thực

Đầu tiên, chúng ta cần tìm hiểu khái niệm của lãi suất thực và lãi suất danh nghĩa là gì? Các bạn cùng theo dõi nhé!

Lãi Suất Danh Nghĩa Là Gì?

Lãi suất danh nghĩa (Nominal interest rate) là lãi suất tính theo giá trị danh nghĩa của tiền tệ, hay nói cách khác là loại lãi suất chưa loại trừ đi tỉ lệ lạm phát. Lãi suất này thường được công bố chính thức trong hợp đồng tín dụng và ghi rõ trên công cụ nợ.

Lãi suất danh nghĩa là tỉ lệ gia tăng của tiền sau một khoảng thời gian nhất định (thường là một năm) mà chưa đề cập đến thay đổi sức mua của tiền trong khoảng thời gian đó. Vì chưa đề cập đến sức mua nên gọi là danh nghĩa.

Ví dụ: Khách hàng vay vốn tại ngân hàng, mức lãi suất áp dụng cho khoản vay được thỏa thuận trên hợp đồng vay là 11%/năm, Như vậy, lãi suất danh nghĩa trong trường hợp này là 11%.

Tìm hiểu thêm: Lạm phát là gì? Có ảnh hương như thế nào đến nền kinh tế?

Lãi Suất Thực Là Gì?

Lãi suất thực tế (Real interest rate) là lãi suất được điều chỉnh cho đúng theo những thay đổi về lạm phát, hay nói cách khác là lãi suất đã loại trừ đi tỉ lệ lạm phát.

Lãi suất thực thể hiện tỉ lệ gia tăng của hiện vật sau một khoảng thời gian nhất định (thường là 1 năm). Vì tỉ lệ gia tăng liên quan đến hiện vật nên gọi là thực “real”.

Ví dụ: Giả sử rằng 5 sản phẩm có thể được mua với giá 1.500 đô la từ một siêu thị ngày hôm nay. Trong hai năm nữa, số lượng sản phẩm có thể được mua từ 1.500 đô la sẽ thấp hơn vì giá có thể đã tăng.

Sự Khác Nhau Giữa Lãi Suất Thực Và Lãi Suất Danh Nghĩa

Để có thể phân biệt được sự khác nhau giữa lãi suất thực và lãi suất danh nghĩa. Các bạn hãy dựa vào những phương diện sau đây:

Về Bản Chất

- Lãi suất thực là lãi suất được tính sau khi trừ đi tỉ lệ lạm phát.

- Lãi suất danh nghĩa không liên quan đến các yếu tố lạm phát.

Về Đặc Điểm

Mỗi loại lãi suất mang đặc điểm riêng biệt. Lãi suất danh nghĩa mang tính chất tham khảo nhiều hơn so với lãi suất thực. Bên cạnh đó, lãi suất thực tế được áp dụng để đo lường sức mua của biên lai tiền lãi.

Lãi suất danh nghĩa chính là tỷ lệ khách hàng nhận được hay phải trả, vì vậy loại lãi suất này chỉ mang tính chất tham khảo nhiều hơn so với sự tính toán về sự nhận được và không chứa đựng yếu tố lạm phát.

Còn với lãi suất thực tế sẽ do được áp dụng để đo lường sức mua của biên lai tiền lãi nên lãi suất thực tế được khách hàng hay các tổ chức tín dụng xem xét cẩn thận để đảm bảo lợi ích đúng của khách hàng cũng như tổ chức tín dụng. Bởi lãi suất thực tế là lãi suất sau khi đã trừ đi tỷ lệ lạm phát.

Về Phương Thức Tính

Ngay ở tên gọi khác nhau cũng khiến chúng ta ngầm hiểu cách tính lãi suất danh nghĩa và lãi suất thực tế có sự khác nhau.

- Cách tính lãi suất danh nghĩa chính là mức lãi suất được ngân hàng đưa ra trên giấy tờ. Ví dụ khi bạn vay tín chấp với mức lãi suất 5%/năm thì lãi suất danh nghĩa củng là mức 5% này.

- Cách tính lãi suất thực tế còn lại sau khi dùng lãi suất danh nghĩa trừ đi tỉ lệ lạm phát.

Mối Quan Hệ Giữa Lãi Suất Thực Và Lãi Suất Danh Nghĩa

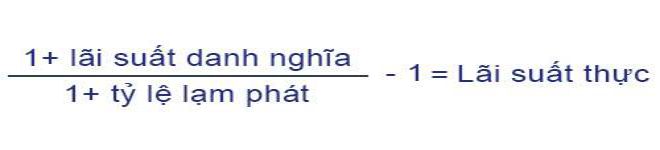

Quan hệ giữa lãi suất danh nghĩa và lãi suất thực tế được thể hiện thông qua tỷ lệ lạm phát, lãi suất danh nghĩa thì không tính đến lạm phát còn lãi suất thực được tính dựa trên lãi suất danh nghĩa và tỷ lệ lạm phát. Mối quan hệ này được thể hiện qua công như sau:

(1 + r)(1 + i) = (1 + R)

Cụ thể:

- r là lãi suất thực tế,

- i là tỷ lệ lạm phát

- R là lãi suất danh nghĩa.

- Lãi suất thực tế = Lãi suất danh nghĩa – Tỷ lệ lạm phát dự kiến

Liên quan đến lạm phát thì lãi suất thực tế và lãi suất danh nghĩa luôn có sự tương phản. Lãi suất thực sẽ tỉ lệ nghịch với tỷ lệ lạm phát.

Tuy nhiên, tỷ lệ lạm phát thực tế có thể khác so với tỷ lệ lạm phát dự kiến. Vì thế lãi suất thực tế sẽ không bao giờ biết chính xác trước là bao nhiêu. Trái lại, lãi suất danh nghĩa sẽ được công bố ngay cho cá nhân cũng như nhà đầu tư khi vay vốn.

Cách Tính Lãi Suất Danh Nghĩa Và Lãi Suất Thực

Cách tính lãi suất danh nghĩa và lãi suất thực có sự khác nhau. Cụ thể như sau:

Cách Tính Lãi Suất Danh Nghĩa

Hiện nay, không có một công thức tính lãi suất danh nghĩa cụ thể nào và đó chính là mức lãi suất mà nơi cho vay đưa ra với người vay vốn.

Ví dụ: Khi bạn đi vay vốn mở công ty tại ngân hàng với số tiền 200 triệu đồng và ngân hàng đưa ra mức lãi suất 6,5%/ năm. Lúc này, 6,5% chính là lãi suất danh nghĩa.

Cách Tính Lãi Suất Thực Tế

Lãi suất thực tế được tính xấp xỉ bằng lãi suất danh nghĩa trừ đi tỷ lệ lạm phát. Nó không phải là số đơn thuần, vì mỗi nhà đầu tư lại có một kỳ vọng về tỉ lệ lạm phát khác nhau.

Nếu một nhà đầu nhận được 5% lãi trong 5 năm tới và dự đoán rằng lạm phát là 2% thì họ hy vọng sẽ nhận lại lãi thực là 3%. Về cơ bản, lãi suất thực được tính bằng cách lấy lãi suất danh nghĩa để trừ đi tỉ lệ lạm phát.

Công thức tính lãi suất thực tế như sau:

Trong đó:

- i : lãi suất danh nghĩa.

- r : lãi suất thực tế.

E(I): tỷ lệ lạm phát kỳ vọng.

Nhìn vào công thức, bạn phải chia (1+ lãi suất danh nghĩa) với (1 + tỉ lệ lạm phát, sau khi chia bạn sẽ trừ tất cả với 1 để ra lãi suất thực. Đối với việc phải trừ đi tỷ lệ lạm phạt từ mức lãi suất danh nghĩa, công thức trên sẽ tối ưu hơn.

Như vậy, qua các phân tích này bạn có thể hiểu rõ hơn về cách tính lãi suất thực và lãi suất danh nghĩa.

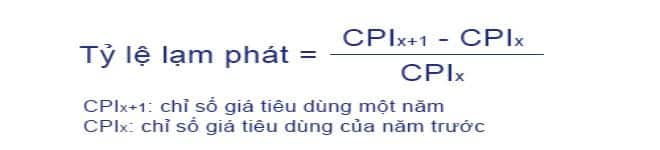

Cách Tính Tỷ Lệ Lạm Phát

Tỷ lệ lạm phát được áp dụng theo công thức (CPI1 – CPI2) / (CPI2) * 100).

Về cơ bản, để tính toán tỷ lệ lạm phát bạn sẽ lấy chỉ số giá tiêu dùng một năm (CPIx + 1) trừ đi chỉ số giá tiêu dùng của năm trước (CPIx).

Ví dụ: Giả sử, bạn vay ngân hàng với mức lãi suất danh nghĩa là 7%, nhưng bạn lại muốn tính lãi suất thực. Để tính được lãi suất thực, trước hết bạn phải lấy CPI hàng năm của năm 2021 và trừ đi CPI của năm 2020.

Giả sử, CPI hàng năm 2021 là 239,207 và chỉ số CPI hàng năm 2020 là 236,648. Khi đó bạn có 239.207 – 236.648 = 2.559.

Sau đó, bạn sẽ lấy 2,559 chia cho CPI hàng năm 2020 (236,648), bạn sẽ có 0,01. Và lấy 0,01 và nhân lên 100, để có được 1%. Nếu lãi suất danh nghĩa 7% và tỷ lệ lạm phát là 1% thì lãi suất thực là 6%.

Lãi Suất Danh Nghĩa Có Bao Giờ Bị Âm Không?

Lãi suất danh nghĩa hoàn toàn có thể là một con số âm, tuy nhiên trường hợp này hiếm khi xảy ra. Lãi suất âm cho biết người gửi tiền phải trả tiền lãi chứ không phải nhận tiền như bình thường. Người gửi tiền ở đây thường là các ngân hàng thương mại gửi tiền tại ngân hàng Trung ương.

Lãi suất âm có nghĩa ngân hàng thương mại đang bị phạt bởi khoản tiền gửi dự trữ tại hệ thống ngân hàng Trung ương. Thay đổi nhận lãi như bình thường chi phí của ngân hàng thương mại phải trả lãi. Bù đắp cho sự mất giá của đồng tiền.

Bạn cần biết, lãi suất tiền gửi ngân hàng lúc nào cũng phải lớn hơn tỷ lệ lạm phát. Tuy nhiên trong một số trường hợp phía ngân hàng lại tác dụng mức lãi suất thấp để kích thích khách hàng vay vốn.

Trong trường hợp đó thay vì trả lãi cho ngân hàng các ngân hàng thương mại, ngân hàng Trung ương đã bắt đầu thu phí giữ tiền.

Lãi suất âm bắt đầu được áp dụng từ năm 2009 bởi ngân hàng Riksbank, Thụy Sĩ. Sau đó một số ngân hàng Trung ương lớn tại Đan Mạch, Nhật Bản, Liên minh châu Âu bắt đầu áp dụng lãi suất âm.

Khi lãi suất âm chính thức được áp dụng, nó có thể gây biến động nền kinh tế. Tuy vậy nếu xét về mặt tích cực, lãi suất âm đôi khi lại rất cần thiết trong một vài bối cảnh nào đó như:

- Lãi suất âm khuyến khích hoạt động cho vay, thúc đẩy người dân và doanh nghiệp mạnh tay chi tiêu hơn.

- Thúc đẩy các ngân hàng thương mại luân chuyển tiền tệ vào nền kinh tế thay vì chỉ dự trữ tại ngân hàng Trung ương.

- Lãi suất tâm tác động tích cực đến thị trường chứng khoán, thu trên nhà đầu tư tham gia.

Nói chung, lãi suất âm sẽ có hiệu quả để răn đe hệ thống ngân hàng thương mại quá lạm dụng việc tích trữ tiền tệ

Tổng Kết

Đến đậy, bạn đã biết được lãi suất danh nghĩa là gì? lãi suất thực là gì? Có thể thấy được rằnglãi suất thực và lãi suất danh nghĩa có mối liên quan chặt chẽ tới nhau song vẫn tồn tại nhiều điểm khác biệt. Hy vọng những chia sẻ này sẽ giúp bạn có thêm nhiều kiến thức hưu ích trong lĩnh vực tài chính.

Xem thêm:

Chiết khấu là gì? Các khái niệm căn bản cần biết

Lãi suất chiết khấu là gì? Phương thức tính như thế nào?

Thanh khoản là gì? Các hình thức thanh khoản phổ biến hiện nay

GDP là gì? tầm quan trọng của chỉ số GDP đối với nền kinh tế vĩ mô

Bài viết được biên tập bởi: Vncash24h.com

CÙNG CHUYÊN MỤC

Cách tra cứu hợp đồng và khoản vay HomeCredit bằng CMND

Bạn nên nắm được cách tra cứu khoản vay Home Credit để có...

Dư nợ là gì, cách tính dư nợ tín dụng tại ngân hàng mới 2023

Bạn đang tìm hiểu khái niệm dư nợ là gì? Dư nợ tín...

Giải ngân là gì, điều kiện và thủ tục giải ngân tại ngân hàng 2023

Bạn đã biết rõ giải ngân là gì và quy trình để giải...

Nợ xấu nhóm 3 là gì, nợ nhóm 3 bao lâu được xóa?

Vay vốn là một trong những hình thức huy động tài chính để...

Công thức, cách tính lãi suất vay ngân hàng mới nhất 2023

Cách tính lãi suất vay ngân hàng là một vấn đề thu hút...

999+ App Vay Tiền Online Uy Tín Duyệt Nhanh 24/7 Mới Nhất 2023

App vay tiền online là 1 trong những hình thức vay tiền mới...