Bảo lãnh ngân hàng đóng vai trò then chốt trong các giao dịch kinh doanh ngày nay. Khi tiến hành giao dịch thương mại sẽ có 2 chủ thể tham gia là bên bán và bên mua. Cả bên mua và bên bán đều muốn đảm bảo quyền lợi của mình và tránh những rủi ro ngoài ý muốn.

Vậy bảo lãnh ngân hàng là gì? Có những loại bảo lãnh nào? Quy trình và thủ tục ra sao? Cùng tìm hiểu cụ thể qua bài viết sau của VNCash24h nhé.

Bảo Lãnh Ngân Hàng Là Gì?

Bảo lãnh ngân hàng (tiếng anh là Bank guarantee) là cam kết bằng văn bản của tổ chức tín dụng (bên bảo lãnh) với bên có quyền (bên nhận bảo lãnh) về việc thực hiện nghĩa vụ tài chính thay cho khách hàng (bên được bảo lãnh).

khi khách hàng không thực hiện hoặc thực hiện không đúng nghĩa vụ đã cam kết với bên nhận bảo lãnh thì khách hàng phải nhận nợ và hoàn trả cho tổ chức tín dụng số tiền đã được trả thay.

Bảo lãnh ngân hàng thường được ví như tấm giấy thông hành cho doanh nghiệp trong các hoạt động kinh doanh trả chậm, không những tạo thuận lợi cho kế hoạch của doanh nghiệp nhận bảo lãnh mà các đối tác kinh doanh cũng sẽ có cơ sở để tin tưởng lẫn nhau hơn.

Ví dụ: Anh A mua trả góp căn hộ tại Dự án chung cư X trong 15 năm với mức trả góp 10 triệu/tháng. Trả góp đến năm thứ 3 thì anh A gặp khó khăn trong công việc, dẫn đến chậm trễ trong quá trình thanh toán.

Lúc này, ngân hàng sẽ đứng ra bảo lãnh cho anh A, thay mặt anh trả góp cho Chủ đầu tư tiếp tục số tiền 10 triệu/tháng. Về phần mình, anh A sẽ nợ ngân hàng. Anh có thể trả lại cho ngân hàng sau khi đã giải quyết xong khó khăn của mình. Tuy nhiên, anh có thể phải chịu thêm những phí phạt nhất định!!!

Do đó, đối với những dự án xây dựng đã có bảo lãnh ngân hàng, người mua nhà, căn hộ trả góp sẽ nợ ngân hàng, chứ không phải nợ Chủ đầu tư!

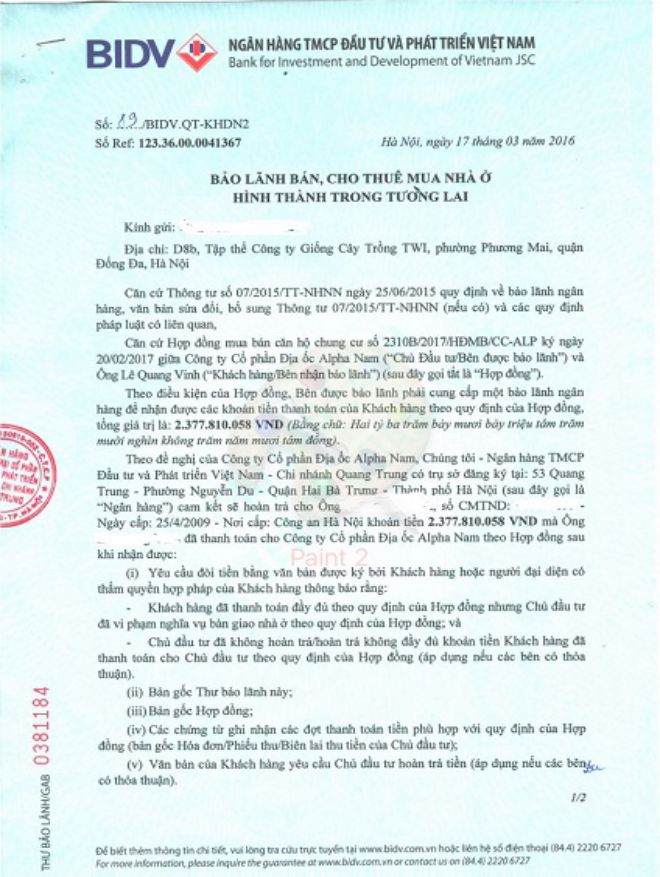

Chứng Thư Bảo Lãnh Ngân Hàng Là Gì?

Thư bảo lãnh ngân hàng là chỉ cam kết của ngân hàng bằng văn bản dành cho đơn vị kinh doanh về việc ngân hàng sẽ thực hiện nghĩa vụ tài chính cho đơn vị kinh doanh trong thời gian có giới hạn, khi đơn vị này không thực hiện hoặc thực hiện không đúng nghĩa vụ đã cam kết với bên nhận bảo lãnh là bên đơn vị thứ 3 (bên bán hàng).

Khi Nào Cần Bảo Lãnh Ngân Hàng?

Trong 1 giao dịch sẽ có các chủ thể đóng vai trò chính là bên bán và bên mua. Người mua, kẻ bán sẽ xảy ra những xung đột dẫn đến những điểm không tin tưởng nhau nên cần phải có một tổ chức tín dụng can thiệp tạo dựng niềm tin. Cụ thể chính là những tổ chức tín dụng, ngân hàng đóng vai trò là người trung gian.

- Thứ nhất, bảo lãnh sẽ giúp cho bên bán nhận được đúng số tiền thỏa thuận trong hợp đồng thương mại.

- Thứ hai, bên mua sẽ được đảm bảo hàng hóa khi nhận đúng trong thỏa thuận ban đầu trong hợp đồng.

Có thể nói việc bảo lãnh từ một tổ chức có uy tín là một trong những yếu tố giúp cho hợp đồng mua bán sẽ được diễn ra bình thường và không xảy ra rủi ro.

Ưu Điểm Của Bảo Lãnh Ngân Hàng

Bảo lãnh ngân hàng là sự hỗ trợ lớn dành cho doanh nghiệp và các nhà đầu tư. Tuy nhiên, trong bất kỳ hình thức đầu tư hay bảo lãnh nào đó cũng sẽ có những lợi ích và rủi ro đan xen nhau. Dưới đây là những ưu điểm và nhược điểm của bảo lãnh ngân hàng:

- Bảo lãnh ngân hàng làm giảm rủi ro tài chính liên quan đến việc giao dịch kinh doanh giữa các doanh nghiệp hoặc các cá nhân.

- Rủi ro thấp khuyến khích người bán/doanh nghiệp mở rộng kinh doanh trên cơ sở uy tín.

- Ngân hàng thường tính phí bảo lãnh thấp, giúp các doanh nghiệp nhỏ có cơ hội phát triển.

- Khi ngân hàng phân tích và xác nhận sự ổn định tài chính của doanh nghiệp, mức độ uy tín của doanh nghiệp cũng được đảm bảo. Qua đó, bản thân doanh nghiệp cũng có nhiều cơ hội kinh doanh hơn.

- Thủ tục bảo lãnh đơn giản, được xử lý nhanh chóng.

Tuy nhiên bên cạnh những ưu điểm thì bảo lãnh ngân hàng cũng có các nhược điểm như sau:

- Các trường hợp doanh nghiệp không đủ uy tín (còn dư nợ, có nợ xấu,…) sẽ khó được xét duyệt bảo lãnh.

- Đối với các vấn đề cần bảo lãnh có giá trị cao hoặc tỷ lệ rủi ro cao, ngân hàng sẽ yêu cầu có tài sản thế chấp.

Đặc Điểm Của Bảo Lãnh Ngân Hàng

Bảo lãnh ngân hàng có các đặc điểm như sau:

- Đây là một giao dịch thương mại (hay hành vi thương mại) đặc thù.

- Hoạt động bảo lãnh ngân hàng bao giờ cũng do chủ thể đặc biệt là tổ chức tín dụng (trong đó chủ yếu là các ngân hàng ) thực hiện.

- Trong bảo lãnh ngân hàng, tổ chức tín dụng không chỉ có tư cách là người bảo lãnh (giống như bất kỳ người bảo lãnh nào trong bảo lãnh thực hiện nghĩa vụ dân sự) mà còn có thêm tư cách của một nhà kinh doanh ngân hàng.

- Giao dịch bảo lãnh ngân hàng có mục đích và hệ quả tạo lập hai hợp đồng, gồm hợp đồng dịch vụ bảo lãnh và hợp đồng bảo lãnh/cam kết bảo lãnh. Hai hợp đồng này tuy có mối quan hệ nhân quả với nhau, ảnh hưởng lẫn nhau nhưng vẫn độc lập với nhau về cả phương diện chủ thể cũng như phương diện quyền, nghĩa vụ pháp lý của các chủ thể.

- Giao dịch bảo lãnh ngân hàng không phải là giao dịch hai bên hay ba bên mà là một giao dịch kép.

- Bảo lãnh ngân hàng là giao dịch được xác lập và thực hiện dựa trên chứng từ. tính chất chứng từ của bảo lãnh ngân hàng thể hiện ở chỗ, khi tổ chức tín dụng phát hành cam kết bảo lãnh (thư bảo lãnh) cũng như khi người nhận bảo lãnh thực hiện quyền yêu cầu hay khi tổ chức tín dụng bảo lãnh thực hiện nghĩa vụ của người bảo lãnh ,các chủ thể này đều bắt buộc phải thiết lập bằng văn bản.

- Bảo lãnh ngân hàng là loại hình bảo lãnh vô điều kiện (hay còn gọi là bảo lãnh độc lập).

Phân Loại Bảo Lãnh Ngân Hàng

Theo Thông tư Quy định về Bảo lãnh ngân hàng số 28/2012/TT-NHNN, tại Điều 9 có ghi:

“Bên bảo lãnh có thể cam kết bảo lãnh một phần hoặc toàn bộ các nghĩa vụ sau đây của bên được bảo lãnh, cụ thể:

- Nghĩa vụ trả nợ gốc, lãi vay và các chi phí khác có liên quan đến khoản vay.

- Nghĩa vụ thanh toán tiền mua vật tư, hàng hóa, máy móc, thiết bị và các khoản chi phí thực hiện dự án hoặc phương án đầu tư, sản xuất, kinh doanh, hoặc dịch vụ đời sống.

- Nghĩa vụ thanh toán các khoản thuế, phí, các nghĩa vụ tài chính khác đối với Nhà nước.

- Nghĩa vụ khi tham gia dự thầu.

- Nghĩa vụ trong thực hiện hợp đồng, bảo đảm chất lượng sản phẩm, nhận và hoàn trả tiền ứng trước.

- Các nghĩa vụ hợp pháp khác do các bên thỏa thuận.”

Ngoài ra, tại Điều 3, có thể phân một số loại bảo lãnh ngân hàng như sau:

Theo Phương Thức Phát Hành

- Bảo lãnh trực tiếp

- Bảo lãnh gián tiếp

- Bảo lãnh được xác nhận

- Đồng bảo lãnh

Theo Mục Đích Sử Dụng

- Bảo lãnh thực hiện hợp đồng

- Bảo lãnh thanh toán

- Bảo lãnh đảm bảo hoàn trả vốn vay (Bảo lãnh vay vốn)

- Bảo lãnh dự thầu

- Bảo lãnh đảm bảo hoàn trả tiền ứng trước

- Bảo lãnh bảo hành hay bảo lãnh đảm bảo chất lượng sản phẩm theo hợp đồng

- Bảo lãnh miễn khấu trừ giá trị hoá đơn

Theo Hình Thức Sử Dụng

- Bảo lãnh có điều kiện

- Bảo lãnh vô điều kiện

Các Loại Bảo Lãnh Khác

- Thư tín dụng dự phòng (L/C)

- Bảo lãnh thuế quan

- Bảo lãnh hối phiếu

- Bảo lãnh phát hành chứng khoán

Quy Trình Bão Lãnh Ngân Hàng Chi Tiết

Quy trình bảo lãnh ngân hàng được diễn ra như sau:

Bước 1: Kí hợp đồng

Hai bên sẽ ký hợp đồng theo các tiêu chí như thanh toán, xây dựng, dự thầu, bên phía đối tác sẽ yêu cầu có bảo lãnh ngân hàng để đảm bảo bên đối phương hoàn thành đúng tiến độ dự án như trên hợp đồng đã ký,

Bước 2: Lập hồ sơ

Theo thông tư Số 07/2015/TT-NHNN điều 13, bên nhận dự án (khách hàng) sẽ lập hồ sơ và gửi đề nghị bảo lãnh đến ngân hàng hay các tổ chức tài chính gồm:

- Văn bản đề nghị bảo lãnh

- Tài liệu về khách hàng

- Tài liệu về nghĩa vụ được bảo lãnh

- Tài liệu về biện pháp bảo đảm (nếu có)

- Tài liệu về các bên liên quan khác (nếu có)

Bước 3: Xét duyệt

Sau đó, tổ chức nhận bảo lãnh sẽ xét duyệt các nội dung trong hồ sơ theo tiêu chí như: tính hợp pháp, khả thi của dự án bảo lãnh; năng lực pháp lý của khách hàng, hình thức bảo đảm; đánh giá khả năng tài chính của khách hàng. Nếu thỏa hết tiêu chí thì bên tổ chức sẽ ký kết đồng cấp bảo lãnh và thư bảo lãnh với khách hàng.

Bước 4: Thông báo thư bảo lãnh

Tổ chức đứng ra bảo lãnh sẽ sẽ thông báo thư bảo lãnh cho bên đối tác của khách hàng là tổ chức sẽ đứng ra bảo lãnh cho khách hàng, trong thư sẽ có các quy định rõ ràng các nội dung cơ bản trong hợp đồng cấp bảo lãnh.

Bước 5: Thực hiện nghĩa vụ bão lãnh

Tổ chức đứng ra bảo lãnh sẽ thực hiện nghĩa vụ bảo lãnh với bên được bảo lãnh theo điều 21 theo Thông tư Số 07/2015/TT-NHNN (khách hàng) nếu phát sinh xảy ra.

Bước 6: Yêu câu thực hiện nghĩa vụ tài chính

Tổ chức đứng ra bảo lãnh sẽ yêu cầu bên được bảo lãnh (khách hàng) thực hiện nghĩa vụ tài chính của mình với phía ngân hàng như: trả nợ gốc, lãi, phí.

Phí Bảo Lãnh Ngân Hàng

Mặc dù các tổ chức tài chính như ngân hàng sẽ đứng ra bảo lãnh cho bên được nhận bảo lãnh. Tuy nhiên, bên được bảo lãnh cũng phải trả chi phí cho người bảo lãnh mình, phần chi phí này sẽ là phần bù lại những chi phí và hoạt động mà tổ chức tài chính đã bỏ trả trước cũng như những rủi ro có thể phải chịu trách nhiệm.

Về phía tổ chức tài chính, phí bảo lãnh được tính vào phí dịch vụ và đóng góp trực tiếp vào lợi nhuận ngân hàng.

Như vậy, phần chi phí này giống như phí “ bảo kê” và chẳng có “dĩa bánh nào miễn phí từ trên trời rơi xuống” cho doanh nghiệp, đơn vị, phần chi phí bảo lãnh của tổ chức tài chính này đứng ra “bảo kê” cho phía doanh nghiệp, đơn vị, tư nhân cần được bảo lãnh được tính theo công thức dưới đây:

Phí bảo lãnh = Số tiền bảo lãnh * Tỷ lệ phí * Thời gian bảo lãnh

Trong đó:

- Số tiền bảo lãnh: Là khoản tiền mà bên bảo lãnh đứng ra trả thay cho bên cần bảo lãnh, khi bên bảo lãnh không đủ khả năng chi trả như trong hợp đồng đấu thầu, giao dịch.

- Tỷ lệ phí (%): Tỉ lệ bảo lãnh theo từng loại bảo lãnh của từng tổ chức tài chính hay ngân hàng khác nhau sẽ áp dụng.

- Thời gian bảo lãnh: Là thời gian việc bảo lãnh cam kết giữa 2 bên.

Ví dụ:

- Số tiền bảo lãnh: 100.000.00 đồng

- Tỷ lệ phí: 1%/năm

- Thời gian bảo hành: 3 năm

=> Như vậy phí bảo lãnh sẽ là: 100.000.00 * 1% * 3 năm = 3.000.000 đồng

Tổng Kết

Trên đây là khái niệm bảo lãnh ngân hàng là gì? Và toàn bộ kiến thức liên quan đến bảo lãnh ngân hàng.

Bảo lãnh ngân hàng là một nghiệp vụ quan trọng đối với cả ngân hàng, với doanh nghiệp và đối với nền kinh tế, nó không chỉ tạo điều kiện cho doanh nghiệp sản xuất ra các sản phẩm áp ứng nhu cầu thị trường mà còn góp phần tăng mối quan hệ thương mại quốc tế giữa các quốc gia.

Xem thêm:

Hội sở ngân hàng là gì? Có gì khác với chi nhánh và phòng giao dịch?

Giấy báo có của ngân hàng là gì? Mẫu giấy báo có ngân hàng mới nhất 2022

Thị trường liên ngân hàng là gì? các thông tin quan trọng cần biết

Thẩm định tín dụng là gì? Quy trình thẩm định tại ngân hàng

Tỷ giá bình quân liên ngân hàng là gì? Cách xem thế nào?

Bài viết được biên tập bởi: Vncash24h.com

CÙNG CHUYÊN MỤC

Đồng Shop Sun là công ty gì? Có phải lừa đảo không?

Đồng Shop Sun là một tổ chức chuyên cung cấp các giải pháp...

5+ địa chỉ cầm đồ máy ảnh online uy tín với lãi suất thấp

Ngoài việc phục vụ cho những nhu cầu lưu lại những tấm hình...

8+ địa chỉ vay tiền An Giang lãi suất ưu đãi duyệt nhanh trong 24h

Bạn đang cần tìm kiếm một địa chỉ vay tiền An Giang nhận...

10+ đơn vị vay tiền sinh viên online uy tín với lãi suất thấp

Vay tiền sinh viên online đang trở thành sự lựa chọn phổ biến...

Vay tiền Fe Credit online với lãi suất thấp duyệt nhanh 24/7

Fe Credit đang hỗ trợ rất đa dạng các sản phẩm vay vốn...

Lãi suất vay thế chấp sổ đỏ ngân hàng Sacombank năm 2023

Vay thế chấp sổ đỏ ngân hàng Sacombank là dịch vụ được nhiều...