Việc tích lũy tiền bằng cách mở sổ tiết kiệm không phải xa lạ với bất kỳ ai. Với cách đầu tư này, khách hàng không những được hưởng lợi từ mức lãi suất gửi tiết kiệm mà còn có thể dùng nó làm tài sản đảm bảo để vay thế chấp. Hầu hết các ngân hàng hiện nay đều cung cấp dịch vụ cho vay thế chấp sổ tiết kiệm.

Vậy vay thế chấp sổ tiết kiệm là gì? Cách vay như thế nào? Vay tại ngân hàng nào có lãi suất thấp nhất? Tham khảo ngay bài viết dưới đây của VNCash24h để biết thêm thông tin nhé!

Tóm tắt gói vay thế chấp sổ tiết kiệm

| Gói vay | Vay thế chấp sổ tiết kiệm ngân hàng |

|---|---|

| Hạn mức cho vay | Tối đa lên đến 100% giá trị sổ tiết kiệm |

| Lãi suất | 7.5%/năm – 8.5%/năm |

| Thời hạn hỗ trợ | Tối đa lên đến 12 tháng |

| Phương thức tính lãi | Theo dư nợ giảm dần |

| Hồ sơ giấy tờ | CMND + Sổ hộ khẩu + giấy tờ chứng minh thu nhập + giấy xác nhận quyền sở hữu |

| Điều kiện duyệt vay | Không có nợ xấu tại ngân hàng |

Vay Thế Chấp Sổ Tiết Kiệm Là Gì?

Vay thế chấp sổ tiết kiệm được hiểu là hình thức khách hàng sẽ thế chấp chính sổ tiết kiệm của mình cho ngân hàng để vay một nguồn vốn phù hợp. Đây là một trong những hình thức vay thế chấp tài sản được nhiều khách hàng lựa chọn tại ngân hàng.

Với khoản vay từ ngân hàng này, khách hàng có thể đáp ứng nhiều mục đích sử dụng để phục vụ cho nhu cầu trong cuộc sống như:

- Vay mua nhà, vay tiền xây nhà, sửa nhà

- Vay mua xe máy/ ô tô

- Vay kinh doanh

- Vay tiêu dùng cá nhân

Xem thêm:

Đặc điểm gói vay thế chấp sổ tiết kiệm:

- Loại tiền cho vay: VNĐ

- Mức cho vay: Tối đa bằng giá trị sổ tiết kiệm (STK)

- Phương thức cho vay: Từng lần và theo hạn mức

- Thời hạn cho vay: Sổ tiết kiệm không tự động tái tục: Tối đa 12 tháng và không vượt quá thời hạn còn lại của sổ tiết kiệm. Sổ tiết kiệm tự động tái tục: Tối đa là 12 tháng.

- Phương thức trả nợ: Trả gốc và lãi vào cuối kỳ. Trả lãi hàng tháng, gốc trả hàng tháng/quý/6 tháng/cuối kỳ.

- Lãi suất vay thế chấp sổ tiết kiệm: Tùy vào quy định của từng ngân hàng mà bạn lựa chọn vay vốn.

Xem thêm: Tài sản đảm bảo là gì?

Ưu Điểm Khi Vay Ngân Hàng Thế Chấp Sổ Tiết Kiệm

Khi khách hàng lựa chọn vay thế chấp sổ tiết kiệm sẽ nhận được những lợi ích sau:

- Mức lãi suất thấp hơn rất nhiều những hình thức vay tín chấp. Vì ngân hàng được khách hàng thế chấp sổ tiết kiệm là tài sản đảm bảo khoản vay.

- Đáp ứng nhu cầu của nhiều đối tượng khách hàng với phương thức trả lãi linh động.

- Số tiền khách hàng có thể vay lên đến vài tỷ, chục tỷ,… tương ứng với số tiền trong sổ tiết kiệm của khách hàng.

- Những khoản vay thế chấp ngân hàng bằng sổ tiết kiệm có thời hạn vay lâu, bên cạnh đó thủ tục vay bằng sổ tiết kiệm cũng rất đơn giản thuận tiện cho khách hàng.

- Không những thế, nhằm thúc đẩy sử dụng dịch vụ vay thế chấp sổ tiết kiệm, các ngân hàng còn triển khai rất nhiều chương trình ưu đãi mang đến nhiều lợi ích cho người vay.

Rủi Ro Khi Vay Thế Chấp Sổ Tiết Kiệm

Tuy nhiên bện cạnh những ưu điểm thì vẫn có rất nhiều biến tướng gây ra những nguy cơ rủi ro cho ngân hàng cũng như người vay rất đáng lưu ý hiện nay như sau:

Đầu tiên là, việc vay sổ tiết kiệm đã trở thành công cụ “chạy chỉ tiêu kinh doanh” cho các chi nhánh của ngân hàng. Cuối năm, các ngân hàng thường thiếu chỉ tiêu dư nợ, ngân hàng thường dùng “mẹo” là đề nghị một số khách hàng thân thiết cầm cố tiết kiệm/tiền gửi, để giải ngân. Việc này làm tăng cả hai đầu, dư nợ và dư tiền gửi, lại tương đối an toàn nên thường được áp dụng.

Thứ hai là, lợi dụng tính an toàn theo lý thuyết của việc đảm bảo tiền vay sổ tiết kiệm để buông lỏng và làm qua loa việc thẩm định cho vay ban đầu, thiếu quá trình thu thập các chứng từ chứng minh mục đích sử dụng vốn, hồ sơ yêu cầu đơn giản, quá trình thẩm định khoản vay ngắn và không có kế hoạch và mục đích sử dụng nguồn vay một cách rõ ràng.

Thứ ba là, hiện nay một loại hình tội phạm cũng đang nổi lên, đó là cán bộ ngân hàng lợi dụng việc vay sổ tiết kiệm để chiếm đoạt tài sản của khách hàng. Với lòng tin, khách hàng đã đưa sổ tiết kiệm cho cán bộ, thường là lãnh đạo của chi nhánh/phòng giao dịch ngân hàng. Chính những người này lại quay ra làm giả hồ sơ để vay vốn, hình thức đảm bảo bằng cầm cố các sổ tiết kiệm.

Vay sổ tiết kiệm khi cần tiền gấp là phương án được rất nhiều khách hàng lựa chọn bởi những lợi ích và sự thuận tiện của nó đem lại. Tuy vậy, các bạn cần tìm hiểu thật kỹ các quy định được ngân hàng đưa ra để vay vốn một cách thông minh, an toàn và hiệu quả.

Quy Định Về Vay Thế Chấp Sổ Tiết Kiệm

Sau đây là những quy định cho vay cầm cố sổ tiết kiệm mà bạn nên nắm rõ:

Vay cầm cố sổ tiết kiệm cần cung cấp tài liệu chứng minh

Theo quy định tại Bộ luật dân sự 2015, thì việc cầm cố sổ tiết kiệm để vay vốn là một biện pháp bảo đảm tiền vay.

Do đó khách hàng vay đều phải đáp ứng đầy đủ các điều kiện vay vốn và phải cung cấp cho TCTD các tài liệu chứng minh đủ điều kiện vay vốn, kể cả cho vay cầm cố sổ tiết kiệm.

Vay theo hạn mức thấu chi dưới hình thức rút tiền qua thẻ ghi nợ

Theo quy định tại khoản 2 Điều 15 Thông tư số 19/2016/TT-NHNN ngày 30/6/2016, thì việc cho vay theo hạn mức thấu chi đối với thẻ ghi nợ thực hiện theo quy định hiện hành của pháp luật và của Ngân hàng Nhà nước về cho vay.

Theo đó, việc cho vay theo hạn mức thấu chi đối với thẻ ghi nợ thực hiện theo quy định tại Thông tư 39. Vì vậy, khách hàng không được sử dụng hạn mức thấu chi dưới hình thức rút tiền mặt thông qua thẻ ghi nợ.

Khoản vay được cơ cấu lại thời hạn trả nợ

Theo quy định tại điểm b khoản 4 Điều 13 Thông tư 39, trường hợp khi đến hạn thanh toán mà khách hàng không trả đúng hạn tiền lãi theo thỏa thuận thì khách hàng phải trả lãi chậm trả theo mức lãi suất vay trả góp do tổ chức tín dụng và khách hàng thỏa thuận, nhưng không vượt quá 10%/năm tính trên số dư lãi chậm trả tương ứng với thời gian chậm trả.

Lãi Suất Vay Thế Chấp Sổ Tiết Kiệm Tại Ngân Hàng

Lãi suất khi vay bằng sổ tiết kiệm sẽ tùy thuộc ngân hàng mà bạn tham gia. Thông thường mức lãi suất trung bình sẽ nằm trong khoảng từ 6,5%/năm đến 8%/năm. So với lãi suất huy động vốn thì lãi suất vay sổ tiết kiệm sẽ cao hơn một chút.

Bên cạnh việc được mức lãi suất ưu đãi, khách hàng hoàn toàn có thể vay vốn hạn mức 100% sổ tiết kiệm. Điều đó sẽ giúp bạn giải quyết các vấn đề cần tiền gấp một cách đơn giản và nhanh chóng hơn.

Cách Tính Lãi Suất Vay Thế Chấp Sổ Tiết Kiệm

Công thức tính lãi như sau:

- Tiền gốc trả hàng tháng = Số tiền gốc/thời gian vay

- Tiền lãi phải trả kỳ đầu = Số tiền vay * lãi suất theo tháng

- Tiền lãi các kỳ tiếp theo = Số dư nợ còn lại * lãi suất theo tháng

- Số tiền phải trả = Tiền gốc + Tiền lãi (tại kỳ thanh toán)

Ví dụ khoản vay

Bạn vay thế chấp sổ tiết kiệm tại Agribank với:

- Số tiền là 200.000.000 đồng

- Thời hạn là 24 tháng

- Lãi suất ưu đãi 7,2%/năm (0,6%/tháng) áp dụng trong thời hạn 3 tháng đầu tiên. Sau thời hạn ưu đãi áp dụng lãi suất 10,5%/năm.

Áp dụng công thức trên ta có:

- Tiền gốc trả hàng tháng = 200.000.000/24 = 8.333.333 đồng

- Số tiền lãi kỳ đầu tiên = 200.000.000 x 0,6% = 1.200.000 đồng

- Tiền lãi các kỳ thứ 2 = (200.000.000 – 8.333.333) x 0,6% = 1.150.000 đồng

Như vậy:

- Tháng thứ nhất, bạn phải trả số tiền là: 8.333.333 + 1.200.000 = 9.533.333 đồng

- Tháng thứ 2, bạn phải trả số tiền là: 8.333.333 + 1.150.000 = 9.483.333 đồng

Top 6+ Ngân Hàng Hỗ Trợ Vay Thế Chấp Sổ Tiết Kiệm Hạn Mức 100%

Để giúp các bạn tìm được ngân hàng cho vay uy tín, sau đây hãy cùng chúng tôi điểm danh top 6 ngân hàng vay thế chấp sổ tiết kiệm hạn mức 100% trên thị trường hiện nay nhé!

BIDV

Với lãi suất cho vay ưu đãi, thời gian vay linh hoạt, gói vay thế chấp sổ tiết kiệm của ngân hàng BIDV được nhiều khách hàng tin tưởng và lựa chọn.

Lợi ích khi vay thế chấp sổ tiết kiệm BIDV:

- Thủ tục đơn giản, thuận tiện, nhanh chóng.

- Lãi suất hấp dẫn, cạnh tranh chỉ từ 7,2%/năm.

- Mức cho vay: Tối đa có thể lớn hơn mệnh giá của giấy tờ có giá/thẻ tiết kiệm.

- Thời hạn cho vay: Linh hoạt, tối đa bằng thời hạn còn lại của giấy tờ có giá/thẻ tiết kiệm.

- Phương thức cho vay đa dạng: Theo món; Hạn mức; Thấu chi.

- Khách hàng có thể vay vốn tại chi nhánh BIDV ngoài địa bàn mình làm việc/sinh sống.

Điều kiện khi vay thế chấp sổ tiết kiệm BIDV:

- Khách hàng cá nhân là người Việt Nam.

- Tài sản cẩm cố thuộc sở hữu hợp pháp của khách hàng/bên thứ ba.

- Các điều kiện khác theo quy định của BIDV trong từng thời kỳ

Thủ tục khi vay thế chấp sổ tiết kiệm BIDV:

- Đề nghị vay vốn theo món hoặc thấu chi (theo mẫu BIDV)

- Hồ sơ liên quan đến tài sản cầm cố

- Mẫu hợp đồng tín dụng theo món.

- Mẫu hợp đồng hạn mức thấu chi cầm cố.

Quy trình vay thế chấp sổ tiết kiệm BIDV:

Bước 1: Liên hệ với BIDV để đăng ký vay thế chấp giấy tờ có giá/sổ tiết kiệm bằng một trong các cách sau:

- Đăng ký tại chi nhánh/Phòng giao dịch BIDV

- Gọi đến số hotline BIDV: 1900 9247

- Đăng ký tại Website của BIDV

Sau khi tiếp nhận thông tin đăng ký của bạn, nhân viên tín dụng của BIDV sẽ hướng dẫn khách hàng hoàn thiện hồ sơ vay vốn.

Bước 2: Khách hàng đến văn phòng giao dịch của BIDV để nộp hồ sơ vay vốn. BIDV thực hiện thẩm định hồ sơ vay vốn và thông báo kết quả tới khách hàng trong thời gian sớm nhất.

Bước 3: Khách hàng quay trở lại ngân hàng để ký kết hợp đồng tín dụng và hoàn thiện các thủ tục liên quan (như công chứng tài sản bảo đảm, đăng ký giao dịch bảo đảm, nếu có)

Bước 4: BIDV giải ngân vốn vay/phát hành bảo lãnh. Khách hàng có trách nhiệm phối hợp với BIDV để thực hiện các việc như: thanh toán đầy đủ nợ vay, sử dụng vốn vay đúng mục đích, phối hợp định giá lại TSBĐ (nếu có)…

Xem thêm: Lãi suất vay thế chấp sổ đỏ ngân hàng BIDV 2023

Agribank

Ngân hàng Agribank là một trong những ngân hàng nhà nước thuộc top đầu hiện nay. Các sản phẩm tại Agribank luôn mang lại niềm tin cho khách hàng. Trong đó có gói vay bằng sổ tiết kiệm. Điều kiện và thủ tục vay đơn giản, dễ dàng, nhanh chóng.

Một số thông tin về gói vay tiền theo sổ tiết kiệm Agribank

- Lãi suất của gói vay bằng sổ tiết kiệm tại ngân hàng Agribank hiện nay đang ở mức 7%/năm.

- Người vay được phép vay tiền theo kỳ hạn, nhưng không được quá thời gian gửi tiền của sổ tiết kiệm.

- Hạn mức vay vốn dựa vào số tiền đang có trong tài khoản tiết kiệm. Ngân hàng sẽ xét duyệt và đưa ra mức vay phù hợp nhất.

- Về hình thức trả lãi: Người vay có thể trả 1 lần và nhận sổ lại hoặc chia nhỏ ra thành nhiều tháng để chi trả.

- Khi dùng sổ tiết kiệm để vay vốn thì bản gốc của sổ sẽ bị ngân hàng giữ lại.

- Khách hàng sẽ được vay 100% số tiền đang có trong tài khoản.

Điều kiện vay tiền bằng sổ tiết kiệm Agribank:

- Số tiền đang có trong sổ tiết kiệm là loại tiền VND, USD, EURO. Sổ tiết kiệm được mở tại ngân hàng hoạt động theo đúng quy định của nhà nước.

- Khách hàng là công dân Việt Nam hoặc người nước ngoài đang sinh sống tại Việt Nam.

- Độ tuổi vay vốn từ 18 đến 65 tuổi.

- Không có lịch sử nợ xấu.

- Khi vay tiền bằng sổ tiết kiệm thì sổ sẽ bị phong tỏa. Và khách hàng sẽ phải giao sổ cho ngân hàng giữ và có toàn quyền xử lý trong trường hợp cần thu hồi nợ.

Thủ tục vay tiền bằng sổ tiết kiệm Agribank:

- Đơn xin đăng ký vay theo sổ tiết kiệm được cấp theo mẫu của ngân hàng.

- Chứng minh nhân dân hoặc thẻ căn cước, hộ chiếu bản photo có công chứng.

- Chứng minh mục đích sử dụng nguồn vốn và phương án trả nợ.

- Sổ tiết kiệm bản gốc.

- Sổ hộ khẩu hoặc KT3 dài hạn.

Xem thêm: Lãi suất vay thế chấp sổ đỏ ngân hàng Agribank cập nhật mới 2023

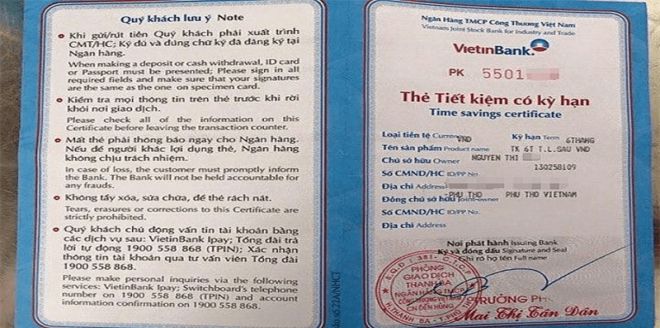

Vietibank

Vietinbank là một trong những ngân hàng hoạt động hiệu quả nhất trong hệ thống ngân hàng của nước ta. Ngân hàng luôn đáp ứng mọi nhu cầu của khách hàng, đây là tôn chỉ kinh doanh của ngân hàng này.

Thông tin gói vay thế chấp sổ tiết kiệm tại Vietinbank:

- Loại tiền vay: VND;

- Lãi suất: năm đầu tiên chỉ 7.7%

- Hạn mức cho vay: lên đến 100% số tiền trong tài khoản tiết kiệm (trong sổ tiết kiệm);

- Thời hạn vay: linh hoạt, tối đa bằng thời hạn thanh toán còn lại của sổ/thẻ TK.

Lợi ích của việc vay thế chấp sổ tiết kiệm tại Vietinbank:

- Được vay tối đa tới 100% giá trị số dư tiền gửi, sổ/thẻ Tiết kiệm (TK) hoặc giấy tờ có giá (GTCG);

- Thời gian giải quyết cho vay trong ngày;

- Lãi suất hấp dẫn, cạnh tranh;

- Thủ tục đơn giản, tiện lợi, nhanh chóng.

- Ngoài ra, hệ thống các chi nhánh phòng giao dịch của Vietinbank rộng khắp toàn quốc, cùng với đội ngũ nhân viên chuyên nghiệp, tận tâm chắc chắn sẽ làm hài lòng khách hàng.

Điều kiện vay thế chấp sổ tiết kiệm tại Vietinbank:

- Khách hàng là cá nhân, hộ gia đình người Việt Nam;

- Người đi vay phải trong độ tuổi từ 18 đến dưới 60 tuổi (không quá 60 tuổi tại thời điểm hết hạn khoản vay);

- Khách hàng có đủ năng lực tài chính để trả nợ ngân hàng;

- Khách hàng có TSBĐ là số dư tiền gửi, sổ/thẻ tiết kiệm hoặc giấy tờ có giá do Vietinbank hoặc 01 số TCTD được Vietinbank chấp nhận phát hành.

Hồ sơ, thủ tục vay thế chấp sổ tiết kiệm tại Vietinbank:

- Giấy đề nghị vay thế chấp theo mẫu của VietinBank;

- Phương án sử dụng vốn vay kèm phương án trả nợ vốn vay;

- Hồ sơ cá nhân: CMND/hộ khẩu/Tạm trú của người đi vay;

- Giấy tờ chứng mình quyền sở hữu tài sản thế chấp là sổ tiết kiệm;

- Các giấy tờ liên quan khác theo yêu cầu của ngân hàng.

Xem thêm: Lãi suất vay thế chấp sổ đỏ ngân hàng Vietinbank cập nhật mới 2023

Sacombank

Sacombank là ngân hàng không những có hình thức giải ngân nhanh chóng trong vòng 30 phút mà còn là ngân hàng có hạn mức vay lên đến 100% đối với cho vay cùng loại tiền cầm cố.

Đối với cho vay khác loại tiền cầm cố được phát hành Sacombank cho vay với hạn mức 95%. Cùng với thời hạn vay linh hoạt và mức lãi suất có điều chỉnh dao động khoảng 8,5%

Điều kiện và thủ tục bao gồm:

- Bản chính giấy đề nghị vay vốn theo mẫu của Sacombank

- Bản sao CMND/hộ chiếu/căn cước công dân, hộ khẩu/giấy, sổ tạm trú của người vay, người bảo lãnh (nếu có)

- Bản chính chứng từ có giá cầm cố

- Bản chính xác nhận tạm khóa tài khoản (trường hợp cầm cố chứng từ có giá không do Sacombank phát hành).

Xem thêm: Lãi suất vay thế chấp sổ đỏ ngân hàng Sacombank cập nhật mới 2023

SCB

Hiện tại SCB cung cấp rất đa dạng các sản phẩm, dịch vụ nhằm đáp ứng mọi đối tượng khách hàng. Tuy nhiên trong đó chiếm ưu thế nhất là vay thế chấp sổ tiết kiệm, sản phẩm này đang được rất nhiều khách hàng tin dùng.

Đặc điểm vay thế chấp sổ tiết kiệm SCB:

- Người vay có thể vay bằng VNĐ hoặc ngoại tệ

- Giá trị tài khoản quyết định số tiền được vay và hạn mức theo quy định, có thể lên đến 100 % nhu cầu.

- Lãi suất khá thấp so với những ngân hàng khác, tuy nhiên sẽ thay đổi theo từng thời điểm khác nhau.

- Thời hạn vay: Thời hạn cho vay của gói vay thế chấp sổ tiết kiệm sẽ không vượt quá thời hạn của sổ tiết kiệm/ tài khoản tiết kiệm.

- Đối với phương thức trả: Không đa dạng giống như các vay của các ngân hàng khác, SCB sẽ cho người vay trả cả lãi và gốc vào cuối hạn, thay vì trả tùy chọn.

Điều kiện vay bằng sổ tiết kiệm SCB:

- Nhóm phân khúc khách hàng mà SCB hướng đến cho goi vay này là khách hàng cá nhân đang hoặc sẽ sở hữu tài sản tiết kiệm hợp pháp tại ngân hàng SCB.

- Cá nhân có các sổ tiết kiệm được bảo lãnh.

- Khách hàng không được có lịch sử nợ xấu tại thời điểm hiện tại.

- Sổ tiết kiệm hay tài khoản tiết kiệm phải là mở tại ngân hàng SCB.

Thủ tục vay bằng sổ tiết kiệm SCB:

- Đơn đề nghi vay theo mẫu của gói vay thế chấp tại ngân hàng SCB

- Giấy tờ cá nhân: Chứng minh thư, đăng kí tạm trú tạm vắng, tình trạng hôn nhân.

- Hồ sơ tài chính: chứng minh tài chính tại thời điểm vay thế chấp, in sao kê lương hiện tại, chứng minh khả năng trả nợ đúng hạn và hồ sơ vay nợ tại CIC không bị vướng nợ xấu.

- Hồ sơ các tài sản đảm bảo / thế chấp: sổ tiết kiệm, tài khoản gửi ngân hàng, số đỏ…

Vietcombank

Hiện nay trên thị trường có nhiều ngân hàng đã và đang triển khai vay thế chấp sổ tiết kiệm. Tuy nhiên, nhiều người lựa chọn vay thế chấp sổ tiết kiệm Vietcombank bởi vì những ưu đãi mà sản phẩm vay này mang lại.

Lãi suất vay thế chấp sổ tiết kiệm Vietcombank:

Đối với khách hàng khi sử dụng gói lãi suất vay ngân hàng Vietcombank hiện nay sẽ được hưởng ưu đãi Vietcombank chỉ từ 7,5%/ năm đến 8%/ năm.

Điều kiện vay thế chấp sổ tiết kiệm Vietcombank:

- Mọi cá nhân có đủ năng lực pháp luật dân sự và năng lực hành vi dân sự vay vốn tại Vietcombank phục vụ mục đích tiêu dùng không trái pháp luật. Đây là hình thức vay tiêu dùng thế chấp, xem chi tiết tại bài viết này

- STK thuộc quyền sở hữu hợp pháp của khách hàng hoặc của bên thứ ba (nếu có) và đang không chịu trách nhiệm cho bất cứ nghĩa vụ tài chính nào.

Hồ sơ, thủ tục đăng ký vay thế chấp sổ tiết kiệm Vietcombank:

- CMND/ Hộ chiếu của khách hàng;

- Bản chính sổ tiết kiệm;

- Hợp đồng tín dụng kiêm đề nghị vay vốn/ cam kết trả nợ, kiêm Hợp đồng cầm cố (theo mẫu của ngân hàng);

- Đối với trường hợp STK do tổ chức khác phát hành: Bản gốc xác nhận của nơi phát hành STK, kiêm giấy ủy quyền rút tiền.

Xem thêm: Lãi suất vay thế chấp sổ đỏ ngân hàng Vietcombank cập nhật mới 2023

Nợ Xấu Có Vay Thế Chấp Sổ Tiết Kiệm Được Không?

Rất nhiều khách hàng khi bị nợ xấu khi cần vay tiền thường băn khoăn không biết nợ xấu có vay thế chấp sổ tiết kiệm được không. Khi vay tiền tại các ngân hàng hay các tổ chức tín dụng, thông tin vay tiền của khách hàng sẽ được cung cấp lên hệ thống CIC.

Hệ thống CIC sẽ tiếp nhận thông tin về các khoản vay, tên người vay và quá trình vay của người vay, tạo thành một cơ sở dữ liệu thống nhất nhằm lưu trữ và phản ánh lịch sử tín dụng của từng cá nhân.

Phụ thuộc vào tình trạng nợ xấu của khách hàng, mỗi ngân hàng sẽ đưa ra những quy định và có thể hỗ trợ cho vay. Nợ xấu được chia thành 5 nhóm từ 1 – 5. Nếu bạn thuộc nhóm nợ xấu từ 3 đến 5, hầu hết tất cả ngân hàng sẽ không phê duyệt khoản vay dưới bất cứ hình thức nào.

Một số ngân hàng từ chối các khoản vay từ khách hàng có nợ xấu thuộc nhóm 2 quá 3 kỳ trở nợ liên tiếp. Trong trường hợp nợ xấu nhóm 3 và xa hơn là nợ xấu nhóm 4, nhóm 5, có tới 90% ngân hàng sẽ từ chối khoản vay của khách hàng thuộc các nhóm nợ xấu này.

Như vậy bạn phải biết mình đang ở nhóm nợ xấu nào, sau đó có thể gọi đến ngân hàng muốn vay vốn nhờ tư vấn xem có được vay không nhé!

Xem thêm: Nợ xấu có vay thế chấp được không?

Tổng Kết

Như vậy, khi có nhu cầu vay thế chấp sổ tiết kiệm bạn có thể vay với số tiền rất lớn mà lãi suất cực ưu đãi. Hy vọng qua bài viết này, bạn đã có thêm cho mình những kiến thức về vay theo sổ tiết kiệm tại ngân hàng. Chúc bạn vay vốn thành công!

Xem thêm:

Quy trình thủ tục vay thế chấp xe ô tô cũ tại ngân hàng chi tiết từ A – Z

Vay vốn khởi nghiệp ngân hàng nào lãi suất tốt nhất hiện nay?

Bài viết được biên tập bởi: Vncash24h.com

CÙNG CHUYÊN MỤC

Vay tín chấp BIDV theo lương năm 2023 cần điều kiện thủ tục gì?

Gói vay tín chấp BIDV luôn là sự lựa chọn hàng đầu của...

Vay tiền bằng sổ hộ khẩu và CMND online ở đâu lãi suất thấp?

Cần đáp ứng điều kiện gì để được vay tiền bằng sổ hộ...

5+ địa chỉ vay tiền Bà Rịa Vũng Tàu duyệt nhanh uy tín nhất 2023

Mặc dù là một địa diểm du lịch nổi tiếng nhưng ở Vũng...

App H5 Ucash là gì, cách đăng ký vay 15 triệu duyệt online 24/7

Nếu bạn đang gặp các vấn đề khó khăn và cần vay tiền...

4+ Cách tra cứu hợp đồng, lịch sử thanh toán EasyCredit

Tra cứu hợp đồng Easy Credit và lịch sử thanh toán là việc...

Vay tín chấp ACB theo lương 2023 cần thủ tục điều kiện gì

ACB đã không ngừng nỗ lực để ngày càng chuyên nghiệp hơn, sản...